不動産減額の肝!土地評価

どんな優秀な税理士でも、1000万円の預金を600万円で評価することは出来ません。

預金や保険金などの金額がハッキリしている相続財産を額面より少なく評価することは不可能です。

唯一と言っていい税理士主導で評価額を決定できる財産が土地の評価です。

しかも土地の評価額となると数千万円単位になりますのでちょっとした評価方法の違いで相続税額が大きく変わってまいります。

いかに土地の評価額を下げるかが税理士の腕の見せ所、評価の肝です。 このページでは土地の評価を下げるにはどのような方法があるのか解説していきましょう。

路線価評価の減額要素

路線価地域の土地の評価額は基本的に「1㎡当たりの路線価課区×土地の面積」で決定されますが、 土地の形状や環境で様々な減額をすることが可能となって来ます。

1.不整形地(形の悪い土地)の場合

同地区の同じ面積の土地でも、正方形の綺麗な形の土地と、変形した土地とでは当然取引価格は違います。

同地区の同じ面積の土地でも、正方形の綺麗な形の土地と、変形した土地とでは当然取引価格は違います。

路線価価格は「この道路に面してる土地は1㎡あたり〇〇千円」という基準で計算しますのでどんな形の土地でも路線価評価は同じになってしまいます。

そういった理不尽な評価額を補正するために、形の悪い土地はいくつかの方法を用いて評価を減額いたします。

2.入口の狭い土地の場合

上記の不整形地と同じく入口の狭い土地は価値が著しく下がります。場合によっては車が入れなかったり建築基準により建物が建てれない土地だったりします。

不便で利用価値が低い土地ですので、不整形地同様いくつかの方法を用いて評価額を減額いたします。

3.私道のある土地の場合

分譲地など近所の住宅と共有して所有する私道がある場合が多いです。共有土地ですので勝手に売却することも出来ず、 他の住宅の方も日常的に利用する土地ですので、これを当たり前の路線価価格で評価するのは理不尽ですので、2つの方法で7割引き、あるいは0円評価いたします。

分譲地など近所の住宅と共有して所有する私道がある場合が多いです。共有土地ですので勝手に売却することも出来ず、 他の住宅の方も日常的に利用する土地ですので、これを当たり前の路線価価格で評価するのは理不尽ですので、2つの方法で7割引き、あるいは0円評価いたします。

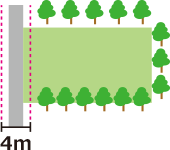

4.正面道路の幅が4m以下の土地の場合

4m以下の道路は将来道路拡張の可能性があります。その際入口部分の土地は強制的に取られます。新たに建物を建てる場合もこの部分には建てられません。

4m以下の道路は将来道路拡張の可能性があります。その際入口部分の土地は強制的に取られます。新たに建物を建てる場合もこの部分には建てられません。

使い勝手の悪い土地の部分ですので、この4mにかかる部分の土地は評価を減額いたします。

5.一つの土地に2棟以上建物が建っている場合

割と広い敷地に故人の自宅の他に息子夫婦の自宅を建築させるような場合、個人の自宅の他に故人が営んでいた商店などがある場合、 それぞれ別利用の土地と判断いたしますのでそれぞれ小分けに評価いたします。

割と広い敷地に故人の自宅の他に息子夫婦の自宅を建築させるような場合、個人の自宅の他に故人が営んでいた商店などがある場合、 それぞれ別利用の土地と判断いたしますのでそれぞれ小分けに評価いたします。

小分けに評価いたしますと①や②のケースになる事が多くおのずと評価を減額出来るようになります。

6.傾斜のある土地の場合

傾斜地は当然平坦な土地と比較して資産価値が下がります。

傾斜地は当然平坦な土地と比較して資産価値が下がります。

相続税計算上ではその傾斜角度によって控除額が定められており、例えば5~10度の傾斜地ですと1坪辺りおおよそ6万円控除できます。

今年も、路線価格2000万円の土地が、ひどい傾斜地の土地であったため評価をほぼ0円で評価したことがありました。

7.貸アパートを経営してる土地の場合

貸アパート、貸マンションの場合、当然居住者がいますので少なからず居住権のようなものが存在いたします。

貸アパート、貸マンションの場合、当然居住者がいますので少なからず居住権のようなものが存在いたします。

それを考慮して借家借地権を考慮し「貸家建付地」として、鹿児島市の場合ほとんどの地域で12%か15%減額出来ます。

8.法人の建物などが建っている土地の場合

想像してみてください。あなたの土地に他人の建物が建っていた場合、いったい誰がそんな土地を買ってくれるでしょうか?

想像してみてください。あなたの土地に他人の建物が建っていた場合、いったい誰がそんな土地を買ってくれるでしょうか?

建物所有者には借地権があり勝手に土地を売却するのは困難です。そういう事情から相続税計算上も借地権部分を減額して評価鑑定してもよく、 鹿児島市内ですと40%か50%減額出来る地域が多いです。5000万円の土地が2500万円、3000万円の評価になります。

9.宅地化するには埋め立てなどの整地費用が掛かる場合

市街地の田んぼなど隣の宅地と同じ路線価格になってしまうことになります。現状田んぼと現状宅地が同じ価格というのはおかしな話です。

市街地の田んぼなど隣の宅地と同じ路線価格になってしまうことになります。現状田んぼと現状宅地が同じ価格というのはおかしな話です。

相続税の土地評価は基本的に「宅地としていくらになるか」を前提にしています。そういう考え方から市街地の田んぼなどは 「宅地化する場合にかかるであろう造成費用を考慮してあげよう」という事になり、その概算費用を控除した価格をもって路線価評価額といたします。

10.鉄道路線際など騒音や振動がある土地の場合

誰でも騒音や振動のある所に住みたくはないですよね。同じ路線価地域で一方は線路際で騒音と振動のある土地、一方は閑静な土地。

誰でも騒音や振動のある所に住みたくはないですよね。同じ路線価地域で一方は線路際で騒音と振動のある土地、一方は閑静な土地。

それで同じ価格だと納得いきませんよね。相続税計算上は〇〇デシベル以上など上限がありますが一定条件で評価減が認められています。

11.高圧線下、トンネルの上にある土地の場合

高圧線下に土地がある場合地役権の設定がしてあります、トンネルの上にある時は地上権が設定してあります。 少なからず不便、制約が生じますのでその損部分を控除いたします。

高圧線下に土地がある場合地役権の設定がしてあります、トンネルの上にある時は地上権が設定してあります。 少なからず不便、制約が生じますのでその損部分を控除いたします。

武岡や田上地域などは武岡トンネルや新幹線トンネルの上にありますので時々このケースがあります。

12.無道路地(土地が道路に面していない)の場合

該当土地が道路に面していない。宅地ではあまりないケースですが、市街地山林や市街地田んぼなどではたまにあるケースです。

該当土地が道路に面していない。宅地ではあまりないケースですが、市街地山林や市街地田んぼなどではたまにあるケースです。

無道路地ですと建築許可上建物が建てられませんし、他人の土地を経由しないと自分の土地に入れません。ほぼ利用できない土地になります。

そういった事情から無道路については大幅な減額計算を行います。

13.広大な土地で周囲にマンションや大規模工場がない土地の場合

マンションや大規模工場が建設されないような地域に広大な土地を持っていたとしても現状では一括売却は不可能に近いです。

マンションや大規模工場が建設されないような地域に広大な土地を持っていたとしても現状では一括売却は不可能に近いです。

分譲住宅などにして小売りするしかありません。分譲住宅にするには私道はもとより公園なども作る場合もあり販売面積は目減りします。

そういった不利益を見越して広大地評価は減額要素がございます。元々広い土地で評価額が高いわけですがそれが半額近くに減額されたりします。

14.隣が墓地や斎場などの忌み地の場合

売地の隣が墓地、斎場だった場合、その周辺の売買相場と同じ金額で購入しますか?しませんよね。 そういった事情を考慮して、土地評価を減額いたします。

売地の隣が墓地、斎場だった場合、その周辺の売買相場と同じ金額で購入しますか?しませんよね。 そういった事情を考慮して、土地評価を減額いたします。

小規模宅地の特例(50~80%引きの大幅な土地評価の減額が出来る制度)

①特定居住用宅地等

故人が住んでいた自宅を配偶者または同居していた親族が取得すると、土地の評価額を80%減額することができます。

※同居していない親族でも、一定の要件を満たせば適用することができます。

②特定事業用宅地等

故人が飲食店のような商売(アパート経営を除く)をしていた土地をその事業を引き継ぐ親族が取得し、 土地を相続し商売を続ける場合は土地の評価額を80%減額することができます。

③貸付事業用宅地等

故人の貸付事業用(アパート経営や、アスファルト敷の貸駐車場など)に使用されていた土地を、その事業を引き継ぐ親族が取得し、 土地を相続し貸付事業を続ける場合は土地の評価額を50%減額するができます。

※その他同族会社を経営していた場合などでその会社の所有ビルの敷地を故人所有していた場合は一定の要件をみたせば 土地の評価を80%減額する制度もあります。

小規模宅地の特例の詳しい内容はこちら